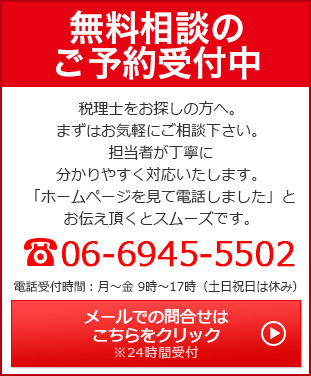

領収書の効力

10000円の領収書

所得税の税率の構造をご存知でしょうか?そう、累進税率です。きっとお聞きになった事はおありでだと思います。

これが所得税の累進税率表です、個人の場合この他に所得に対して住民税が10%かかります。例えば1万円の領収書があったとします。課税所得が300万円(所得税率10%+住民税率10%=合計20%)の年には、この領収書がある為に安くなる税金は10,000×20%の2,000円ですが、課税所得が1000万円(所得税率33%+住民税率10%=合計43%)の年に安くなる税金は10,000×43%=4300円。同じ金額の領収書でも利益が大きくでる年にはより大きな節税効果が期待できます。

今年例年より利益が多くでそうなら、必要な物の購入は年内のご購入をご検討下さい。

経費ではないのですが、国民年金や国民年金基金、小規模共済などの所得控除の対象となる制度は、生活費なので事業の経費ではありませんが、税金の計算をするときには経費と同じ支払った事によって税金を下げる効力があります。支払いが可能なものがあるのなら、税率の高い年に出来るだけ支払ってしまう。という事も有効な節税対策となります。

青色申告をしていらっしゃる従業員1000人以下(個人の病院で従業員1000人以上の病院はあまりないと思われます)のクリニックの先生ですと1組10万円以上30万円未満の資産(少額減価償却資産といいます)なら年間少額減価償却資産の合計が300万円まで、平成30年3月31日までの間に買った場合は買った年に一括して費用として処理できます。但し、その他の減価償却の対象となる資産だと12月中に買っても耐用年数/1か月しか費用になりません。せっかく少しでも節税しようと急いで購入しても節税効果はあまり期待できませんのでご注意下さい。